Direito Administrativo

Insider Trading: o regime jurídico do uso de informações privilegiadas

É com muita alegria que voltamos a escrever para o brilhante Caderno Jurídico. Desta vez, nossa satisfação é maior, haja vista que este texto é resultado de uma interlocução entre colegas com atuações em diferentes regiões do país.

Inicialmente destacamos a importância do tema que ora se debate, pouco estudado nos bancos acadêmicos e que envolve o Direito Empresarial e o Direito Administrativo, principalmente no que tange à intervenção do Estado no Domínio Econômico.

Cabe considerar a existência, em âmbito global, de um conjunto de normas que regulam a conduta do empresário em uma sociedade, estabelecendo sanções para aqueles que se desviam destas, a fim de que se garanta a livre concorrência e limite a estruturação de organizações empresariais que se utilizem de insider informations para obter benefícios ilícitos no mercado. É papel do Estado regular e fiscalizar o funcionamento do mercado de capitais, garantindo que o ordenamento jurídico das distintas nações seja respeitado.

É vital reforçar a importância da transparência das negociações dos insiders, para que os participantes do mercado possam fiscalizar e controlar melhor as suas operações, bem como utilizar alguma estratégia de investimento baseada nos sinais dos insiders, destacando que o “lado B” do insider trading existe e que não pode ser ignorado.

No âmbito do mercado de capitais, para que ocorra a alocação eficiente de recursos entre os agentes superavitários e os deficitários, é preciso que sejam oferecidos aos investidores indicadores de que aquele investimento poderá lhes render fluxos de caixa que compensem o risco do investimento.

No Brasil, o Insider Trading é punido na esfera administrativa, por meio de advertência, multa e suspensão do exercício de cargos administrativos; na esfera civil, por meio de sanções indenizatórias, e, na esfera penal, reclusão de 1 a 5 anos, além de multa de até 3 vezes o valor obtido como vantagem.

O mercado de capitais representa um sistema de distribuição de valores mobiliários com vistas à obtenção de lucro, por meio de oferta pública. Tais práticas garantem o processo de capitalização e liquidez para o mercado. A comercialização de produtos e serviços financeiros é realizada por meio da BM & FBovespa. A fiscalização das empresas operantes nesse mercado é responsabilidade da Comissão de Valores Mobiliários, que visa garantir a fidedignidade das informações prestadas, bem como a transparência das negociações.

Uma prática desleal e incondizente com o regramento da Comissão de Valores Mobiliários é a utilização de informações privilegiadas, ainda não divulgadas ao público com a finalidade de obtenção de lucros no mercado financeiro, o assim chamado insider trading, um crime desconhecido por grande parte dos brasileiros.

Em vista dos grandes escândalos ocorridos no Brasil, envolvendo empresários, políticos e o fornecimento de informações confidenciais que beneficiaram financiadores de campanhas políticas, o estudo da temática mostra-se relevante no contexto atual.

Os Estados Unidos foi o primeiro país a vedar a negociação com privilégio de informação. A partir de 1990, grande parte dos países passaram a também proibir legalmente tal prática. O Brasil veda por lei o Insider Trading, desde 1976. A criminalização da conduta ocorreu em 2001. Apesar de existir uma forte adesão dos países à proibição legal, o combate, a comprovação e a punição ao ato ilícito apresentam grandes dificuldades. As leis existem, mas são ineficazes. No Brasil, o Insider Trading é punido na esfera administrativa, por meio de advertência, multa e suspensão do exercício de cargos administrativos; na esfera civil, por meio de sanções indenizatórias, e, na esfera penal, reclusão de 1 a 5 anos, além de multa de até 3 vezes o valor obtido como vantagem [1].

A conduta honesta, ética e moral dos administradores perante à companhia e à sociedade em que está inserida é de extrema importância, pois o mercado de capitais tem um valor inestimável dentro da economia globalizada. É nesse mercado que as companhias atraem investidores para financiar suas atividades, contribuindo para o crescimento econômico como um todo.

As negociações dos insiders são relevantes para as decisões de investimentos dos demais investidores, sem desconsiderar também que a tempestividade dessas informações também exerce influência em tais decisões, sendo as negociações anormais aquelas que têm maior influência nas decisões de investimentos em ativos de risco pelos respondentes.

Pelo menos desde a década de 60 há evidências de que os agentes integrantes do mercado de capitais utilizam informações contábeis para suas decisões de investimento, em busca da redução da assimetria informacional existente nesse ambiente de negociação.

O debate sobre o insider trading está em evidência no mundo dos negócios, visto que pode causar prejuízos aos investidores. Não há, porém, uma forma de controlar o comportamento das pessoas de maneira que as impeça de negociar munidas de informações privilegiadas.

É importante que haja uma atualização da regulação brasileira sobre a forma como essas notícias são divulgadas ao mercado, possibilitando maior monitoramento e até a utilização dessas informações como base para traçar estratégias de investimentos (o lado B do insider trading) [2].

As negociações dos insiders fazem diferença, sendo relevantes à tomada de decisão dos investidores, pois afetam os preços das ações no mercado de capitais. Outro aspecto a ser considerado é a importância do impacto das fusões e aquisições nesse mercado.

Veja-se, por exemplo, que o anúncio de uma F&A (Fusão e Aquisição) contém um conteúdo informacional relevante para a precificação das ações no mercado, identificado pelo aumento do desvio padrão na data da sua divulgação (PN – Ações Preferenciais) e nos dois dias seguintes (ON – Ações Ordinárias e PN) [3].

Isso pode ser explicado pela complexidade e impactos que tal evento gera nas empresas envolvidas, na comunidade e na economia, pois um processo de F&A afeta a distribuição da riqueza gerada pelas organizações e a estrutura de propriedade, resultando em novos arranjos organizacionais (economia e governança corporativa), envolve os incentivos para que os participantes diretos desse processo se empenhem em atingi-la (agência) e diz respeito também à forma de se conduzir o negócio (estratégia organizacional) [4].

Afetam as rotinas e processos internos, bem como causam rearranjos nas expectativas dos investidores e, muitas vezes, das condições do mercado. O aumento da volatilidade do RAA mostra o impacto que a divulgação da F&A causou nas expectativas dos investidores, e a tentativa (reação) do mercado em fazer a leitura correta (determinação do preço justo) para a cotação da ação, diante da nova realidade informacional [5].

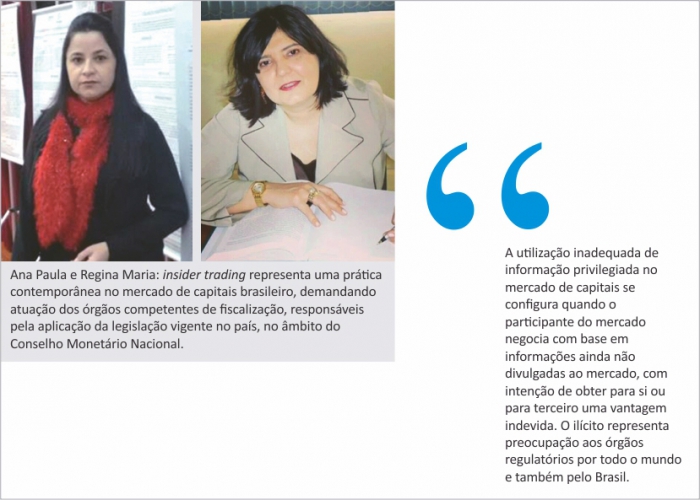

A utilização inadequada de informação privilegiada no mercado de capitais se configura quando o participante do mercado negocia com base em informações ainda não divulgadas ao mercado, com intenção de obter para si ou para terceiro uma vantagem indevida. O ilícito representa preocupação aos órgãos regulatórios por todo o mundo e também pelo Brasil.

O insider trading configura-se numa questão complexa e envolve questões como a teoria da mente corporativa e o Chinese Wall, que representa a segregação de recursos entre dois operadores, com o fim de evitar situações de conflito de interesses ou de interesses concorrentes [6].

Cumpre ressaltar a importância do setor de compliance, uma vez que se faz necessária a criação de mecanismos de prevenção e de intensificação da apuração dos crimes de insider trading. Dessa forma, empresas que cometem tal ilícito tenderão a perder capital diante a saída de investidores dada a incerteza e lucros desiguais entre os acionistas [7].

A relevância e eficácia da Instrução CVM 480, de 7/12/2009, para a alteração das informações que devem ser disponibilizadas pelas companhias abertas ao mercado de capitais em vista da obtenção de um novo patamar de transparência das companhias e a proteção do público investidor.

Exemplo característico é o suposto caso de insider trading relacionado aos donos da Holding J&F (controla a JBS), acusados de utilizar informações sobre a delação premiada fechada com o Ministério Público para comprar ações da própria empresa e se aproveitar de uma possível alta do dólar.

O insider trading representa uma prática contemporânea no mercado de capitais brasileiro, demandando a uação dos órgãos competentes de fiscalização, responsáveis pela aplicação da legislação vigente no país, no âmbito do Conselho Monetário Nacional.

_________________________________

[1] PROENÇA, J. M. M. Insider Trading: Regime Jurídico do Uso de Informações Privilegiadas no Mercado de Capitais. São Paulo: Quartier Latin, 2005.

[2] GIRAO, L. F. de A. P.; MARTINS, O. S.; PAULO, E. O Lado B do Insider Trading: relevância, tempestividade e influência do cargo. Rev. bras. gest. neg., São Paulo, v. 17, n. 58, p. 1341-1356, Dec. 2015 . Disponível em: <http://www.scielo.br/scielo.php?script=sci_arttext&pid=S1806-48922015000501341&lng=en&nrm=iso>. Acesso em: 13 fev. 2018.

[3], [4], [5] CAMARGOS, M. A. de; BARBOSA, F. V. Eficiência informacional do mercado de capitais brasileiro em anúncios de fusões e aquisições. Prod., São Paulo , v. 25, n. 3, p. 571-584, Sept. 2015 . Disponível em: <http://www.scielo.br/scielo.php?script=sci_arttext&pid=S0103-65132015000300571&lng=en&nrm=iso>. Acesso em: 13 fev. 2018.

[6] BEWAJI,W. Insider Trading in Developing Jurisdictions - Achieving an effective regulatory regime. New Delhi: Taylor & Francis Ltda, 2012.

[7] MÁRIO, B. Insider Trading. 2017. Disponível em: https://brunoomario.jusbrasil.com.br/artigos/521660032/insider-trading. Acesso em: 07 fev. 2018.

_________________________________

Felipe Dalenogare Alves é mestre e doutorando em Direito (UNISC), professor da FDA e do CEISC nos preparatórios à OAB e em cursos de pós-graduação. Autor do “Direito Administrativo: Teoria e Prática”, obra da editora Estudos de Direito. Escreva para felipe@estudosdedireito.com.br.

Ana Paula dos Santos Prado é especialista em Direito de Família e das Sucessões e em Direito Processual Civil pela UNIARA. Especialista em Gestão Estratégica de Pessoas e Comportamento Organizacional pela FUNEC. Email anapaula.prado@hotmail.com.br.

Regina Maria de Souza é mestre e Doutora em Serviço Social pela UNESP/Franca. Especialista em Direito de Família e das Sucessões e em Direito Penal e Direito Processual Civil pela UNIARA. Está no souzarm@hotmail.com.

Publicado no jornal impresso de fevereiro de 2018.